برندگان و بازندگان کاهش نرخ سود بانکی

یک استاد دانشگاه گفت: «اگر نرخ سود تسهیلات کاهش پیدا نکند شبکه بانکی برنده و سپرده گذاران بازندگان این سیاست خواهند بود که در این صورت زیان آنها هم قابل جبران نیست. چون این سیاست تاثیری بر روی رفتار سرمایه گذاران و تولیدکنندگان نخواهد داشت و سیاستی خنثی برای آنها است و انگیزه ای برای سرمایه گذاری توسط آنها شکل نمی گیرد و در نتیجه چرخ سرمایه گذاری به حرکت در نخواهد آمد.»

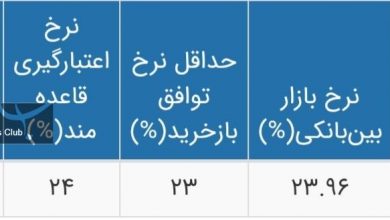

فرارو نوشت: هفته گذشته شبکه بانکی کاهش مجدد نرخ سود را تجربه کرد. بنابر توافق بانک ها نرخ سود سپرده ها از ۱۸ درصد مصوب بهمن سال گذشته به ۱۵ درصد کاهش یافت. این سیاست توافق بانکهاست و قرار نیست شورای پول و اعتبار در آن دخالتی داشته باشد. از سوی دیگر این انتظار وجود داشت که همراه با کاهش نرخ سود سپرده، نرخ سود تسهیلات نیز کاهش یابد اما چنین نشد و بانکها به توافق برای کاهش سود سپرده اکتفا کردند و خبری از تغییر در نرخ ۲۲ درصدی سود تسهیلات که حتی بانکها نرخ بالاتر از آن را برای وامهای پرداختی دریافت میکنند نیست.

چرا بانک ها حاضر به کاهش نرخ سود تسهیلات بانکی نشدند و این سیاست چه تبعاتی خواهد داشت؟

دکتر علی دینی ترکمانی، استادیار موسسه مطالعات و پژوهش های بازرگانی و کارشناس مسائل اقتصادی در گفتگو با فرارو گفت: «دلیل اینکه بانک ها نرخ سود سپرده را کاهش داده اما نرخ سود تسهیلات را تغییر ندادند این است که منافع شبکه بانکی در این است که هزینه های خود را کاهش داده اما درآمدهایش کاهش پیدا نکند. درآمد بانک ها هم از محل سود تسهیلاتی است که به متقاضیان پرداخت می کنند که طبعا اگر نرخ سود آن بالاتر باشد درآمد آنها نیز بیشتر خواهد بود.»

وی ادامه داد: «نکته مهم این است که هر سیاستی وقتی اجرا می شود بازیگران مختلفی را درگیر خود می کند. در این سیاست هم یک طرف شبکه بانکی است که منافع آن ایجاب می کند سودی که به سپرده گذار می دهد کمتر بشود اما سودی که از متقاضیان دریافت تسهیلات اخذ می کند کاهش پیدا نکند.»

وی افزود: «اما بازیگر دیگر این سیاست سپرده گذاران هستند که وقتی سود سپرده کاهش پیدا می کند در واقع منافع آنها و درآمدی که از این محل دریافت می کردند کاهش پیدا می کند و آنها تبدیل به زیان دیدگان می شوند.»

این استاد دانشگاه با طرح این سوال که چطور می توان در میان مدت یا بلندمدت زیانی که به سپرده گذران وارد می شود را جبران کرد گفت: «این کار زمانی اتفاق می افتد که سود تسهیلات کاهش پیدا کند تا چرخ تولید و سرمایه گذاری به حرکت درآید و درآمد ملی بیشتر شود که آنگاه درآمد سرانه رشد می کند و در تحلیل نهایی درآمد سپرده گذاران بیشتر می شود که با درآمد بیشتر و علی رغم کاهش نرخ سود سپرده می توانند میزان سودی داشته باشند که قبلا با درآمد کمتر و نرخ سود سپرده بیشتر داشتند.»

وی ادامه داد: «در واقع در اینجا یک بازی برد – برد روی می دهد و اگرچه به سپرده گذاران در کوتاه مدت شوک وارد می شود اما در میان مدت و بلند مدت انتظار می رود که این شوک منفی جبران شود. همچنین وقتی چرخ تولید به حرکت درآید به دلیل افزایش درآمد سپرده گذاران، میزان منابع سپرده گذاری به رغم کاهش نرخ سود سپرده، افزایش خواهد یافت که در این صورت شبکه بانکی نیز منتفع خواهد شد.»

وی افزود: «اما اگر نرخ سود تسهیلات کاهش پیدا نکند شبکه بانکی برنده و سپرده گذاران بازندگان این سیاست خواهند بود که در این صورت زیان آنها هم قابل جبران نیست. چون این سیاست تاثیری بر روی رفتار سرمایه گذاران و تولیدکنندگان نخواهد داشت و سیاستی خنثی برای آنها است و انگیزه ای برای سرمایه گذاری توسط آنها شکل نمی گیرد و در نتیجه چرخ سرمایه گذاری به حرکت در نخواهد آمد.»

دینی در پاسخ به این سوال که آیا نباید نرخ سود سپرده در فضای رقابتی میان بانک ها تعیین شود و اینکه بانک ها در تصمیمی هماهنگ نرخ سود را مشخص می کنند نوعی تبانی محسوب نمی شود؟، گفت: «به دلیل ساختار شبکه بانکی در اقتصاد ایران که عمدتا دولتی بوده این امکان وجود ندارد که یکباره نرخ گذاری سود سپرده ها به بانک ها واگذار شود.»

وی ادامه داد: «در عین حال اکنون مسئله اصلی آزادی بانک ها نیست بلکه مسئله اصلی این است که اگر نرخ سود سپرده کاهش پیدا می کند این انتظار وجود دارد که نرخ سود تسهیلات نیز کاهش یابد.»

وی افزود: «با این حال در شرایط فعلی اگر تعیین نرخ سود سپرده در اختیار بانک ها گذاشته شود می تواند بازار پول را به سمتی هدایت کند که نرخ سود سپرده افزایش و نرخ سود تسهیلات نیز بیشتر شود؛ چون بانک ها ممکن است در رقابت با هم برای جذب سپرده ها اقدام به افزایش نرخ سود سپرده کرده و وارد نوعی جنگ قیمت ها شوند.»

این کارشناس مسائل اقتصادی تصریح کرد: «لذا در بازار پول فعلی ایران و به خصوص که ساختار آن انحصار چندجانبه است احتمال وقوع چنین پدیده ای در صورت آزادسازی بانک ها وجود دارد. لذا بهترین کار این است که نرخ سود سپرده را دولت تعیین کند.»

وی تاکید کرد: «اکنون شورای پول و اعتبار باید به موضوع ورود کند و متناسب با کاهش نرخ سود سپرده، نرخ سود تسهیلات را نیز کاهش دهد.»

دینی در پاسخ به این سوال که آیا این امکان وجود دارد با کاهش نرخ سود سپرده بانکی، سپرده ها به سمت بازارهای موازی همچون طلا، سکه، ارز و مسکن بروند؟، گفت: «در این باره دو عامل تعیین کننده است. اول میزان بازدهی که انتظار می رود در بازارهای موازی وجود داشته باشد که اگر میزان بازدهی مورد انتظار بالا باشد طبعا بخشی از سپرده ها از بانک خارج خواهد شد که البته در شرایط کنونی این انتظار قوی نیست.»

وی ادامه داد: «دوم میزان کشش پذیری سپرده گذاران نسبت به تغییرات نرخ سود بانکی است که تحت تاثیر میزان ریسک پذیری آنها است. یعنی برخی افراد ممکن است به دلیل حاشیه امنی که در شبکه بانکی برای سود آنها وجود دارد حاضر به خارج کردن سپرده خود از بانک نشوند، در حالی که ممکن است برخی دیگر به دلیل ریسک پذیری بالا بخشی از منابع خود را از بانک خارج کنند. اما در مجموع من معتقدم این سیاست باعث خروج منابع خیلی زیادی از شبکه بانکی نخواهد شد.»

وی افزود: «نکته دیگری که کمتر به آن توجه می شود این است که حتی وقتی سپرده ها از شبکه بانکی خارج شده و در بازار دیگری سرمایه گذاری می شود باز هم این پول در قالب حساب سپرده دیداری در بانک فعال است و مجموع منابع بانکی کاهش پیدا نمی کند و صرفا ممکن است ترکیب منابع بانکی تغییر کند و مثلا بخشی از منابع بلند مدت به منابع کوتاه مدت تبدیل شود.»

انتهای پیام