معمای عجیب بانکداری بدون ربا!

هیرش سعیدیان در آفتاب یزد نوشت: «کسب سود باید در اثر انجام کار باشد و نه سود پول» این جواب یکی از صاحبنظران در پاسخ به سوال خبرنگار آفتاب یزد مبنی بر چیستی و هدف بانکداری غیر ربوی بود. هدفی آرمانی و به شکلی بلاشک درست و غیر قابل خدشه، اما پرسش مبنای این است که چرا نظامهای بانکی در اقتصادهای سوسیال دموکرات اسکاندیناوی یا کشورهای جنوب شرقی آسیا در عمل به این اصل درست اقتصادی با فاصله بسیار، موفقتر از نظام بانکی ما عمل کردهاند؟ چرا نظام بانکی ما در اخذ سود تسهیلات بسیار به آن چیزی شبیه است که از ابتدا از آن نهی شده است؟

**لایحهای جدید و تردیدهای بیشتر

وزیر امور اقتصادی و دارایی در تازهترین اقدام برای تحقق بانکداری غیر ربوی از تقدیم لایحه «بانکداری بدون ربا» در یک ماه آینده به مجلس شورای اسلامیخبر داد.

علی طیب نیا با بیان اینکه لایحه بانکداری بدون ربا در دولت تدوین شده است، گفت: «دولت بررسی لایحه بانکداری بدون ربا را به یک کارگروه اقتصادی محول کرده است که مسئولیت این کارگروه برعهده بانک مرکزی است.» وی افزود: «به احتمال زیاد این لایحه ظرف یک ماه آینده به مجلس تقدیم میشود.» واقعیت این است که این اولین لایحه و تلاش برای کنترل و مهار سیستم بانکی در برابر وسوسه و عطش دریافت سود بیشتر نیست، اقداماتی که بدون استثنا یا شکست خورده یا دستاوردش نسبت به اهداف تعیین شده فاصلهای دور داشته است. در ابتدای انقلاب بسیاری از اعضای هیئت دولت موقت آقای بازرگان اظهار میکردند که اگر ربا حذف نشود، ما استعفا خواهیم داد. در سال ۱۳۵۸ حتی بحث مصادره کامل تمامیبانکها یا انحلال و بازآفرینی آنها به دلیل دریافت سود مطرح شد و در نهایت در سال ۱۳۶۲ قانونی تحت عنوان «قانون عملیات بانکی بدون ربا» تصویب شد و در سال ۱۳۶۳ به اجرا درآمد. در ابتدا قرار بر این بود که این قانون فقط به مدت پنج سال اجرا شود، ولی تا به حال همچنان مورد استفاده قرار میگیرد.

**تعریف ساده بانکداری ربوی

بانکداری همراه با رباخواری ۳ ویژگی مشخص دارد:۱-برای جذب سپردهها از نرخ بهره استفاده و رابطه بین بانک و مشتری رابطه داین و مدیون است.

۲-بانکها سپردهها را به صورت قرض دریافت، بازپرداخت اصل و بهره متعلقه به آن را تضمین میکنند.

۳- دریافت سود بالاتر از عرف و توان داین

این وصف سه گانه برای هموطنان غیر آشنا با مبانی اقتصادی نیز به طرز غریبی آشناست!

بیژن بیدآبادی اقتصاددان برجسته در این باره میگوید: «این نظام(بانکی)، «ملغمه»ای است که قانون عملیات بانکی بدون ربا به سیستم بانکی کشور تحمیل کرد و صدماتی از وجوه مختلف به بانکها و اقتصاد زد. در حال حاضر، عقود به شکل صوری استفاده میشود، حتی در بسته سیاستی- نظارتی بانک مرکزی هم که از چند سال پیش همه ساله تصویب میشود، دیده میشود که برای عقود مشارکتی نیز نرخ بهره ثابت تعیین میشود. در حالی که این چگونه مشارکتی است که نرخ بهره ثابت از پیش تعیین شده داشته باشد؟ در باقی قسمتها هم به همین شکل است. هم در بخش سپردهگذاری و هم در بخش تسهیلات، تنها ظاهر عقود به شکل شرعی استفاده میشود ولی عملا اغلب آنها ربوی هستند. برای مثال، به شما گواهی مشارکت (که ابزار متحول شدهای نسبت به اوراق قرضه بود)، پیشنهاد میشود. ولی در عمل به شما میگویند نرخ بهره علی الحساب مثلاً ۱۶ درصد و نرخ بهره قطعی ۱۶.۲۵ درصد. یا در مورد سپردهگذاریها دیده میشود که یک نرخ علی الحساب تعریف میشود و بعد آن را قطعی میکنند که بسیاری از سالها، این نرخها قطعی هم نشده و همان نرخها علی الحساب قطعی تلقی شدند. قراردادهای تسهیلات هم مشکلات مشابه دارند. حتی من قراردادهایی به ویژه در بانکهای خصوصی دیدم که در آنها نرخ بهره، براساس نظر بانک معین شده بود؛ یعنی نوشته بود که رقم نرخ بهره طبق دستورالعملهای بانک تعیین میشود. این موضوع مثل این است که بنویسیم طبق نظر آقای رئیس. این موارد نه تنها ربا را شامل میشود، بلکه غبن، ظلم و غرر که در بانکداری اسلامیممنوع است را هم به همراه دارد. بانکداری کشور ما با بانکداری غیرربوی فاصله ای

بسیار دارد.

**مقایسه سود تسهیلات در ایران و سایر کشورها

طبق اعلام آخرین سنجش انجام شده از سوی بانک جهانی در اواخر دولت پیشین، ایران در میان ۱۳۸ کشور جهان پنجمین کشور از لحاظ بالا بودن نرخ سود تسهیلات بود . در سال ۲۰۱۲نرخ سود سپردههای بانکی در ایران تنها از نرخ سود سپردههای بانکی در ۴ کشور بلاروس، یمن، ترکیه و اوگاندا کمتر بوده است. کشورهایی که دارای بالاترین نرخ سود سپرده در جهان هستند عموما دارای نرخ تورم بالا هستند. نرخ بالای تورم در ۴ سال قبل به عنوان یکی از اصلی ترین دلایل سود بالای بانکی از سوی بانکداران بیان میشد، اما با توجه به اینکه نرخ اعلامیتورم و تورم نقطه به نقطه در سال جاری در بدبینانه ترین محاسبات با نرخ میانگین ۸ تا ۵/۸ درصد محاسبه میشود باید دید که سیستم بانکی برای مقاومت در برابر کاهش نرخ سود چه بهانه ای را پیش خواهد کشید.

**غیرمجازهای جزایر خودمختار اقتصادی

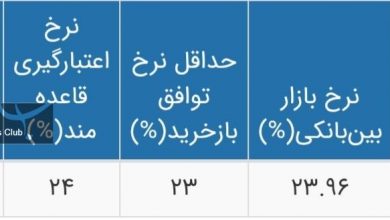

محاسبه و اعمال نرخ بهره از جمله اصلی ترین ابزارهای بانک مرکزی برای پیشبرد سیاستهایش است، جلسه سالانه فدرال رزرو آمریکا برای تصمیم گیری در مورد نرخ بهره که معمولاً با جابهجاییهای دهم درصدی یا عدم تغییر نرخ بهره همراه است تعیین کننده نرخ جهانی طلا و دیگر شاخصهای مهم اقتصادی است. در کشور ما البته جالب اینجاست که برخی از موسسات مالی عملاً خارج از حوزه عملکردی سیستم مالی دولت قرار دارند، آنها غیرمجازند! براساس آخرین آمار بانک مرکزی حدود ۷۰۰۰ موسسه مالی غیرمجاز در کشور وجود دارد که حتی برای فعالیتشان مجوزی از بانک مرکزی دریافت نکرده اند و بانک مرکزی برای مقابله با آنها اقدام به نصب بنرهای هشدار دهنده در سطح شهر کرده است. حال باید دید که با چنین اوصافی چگونه میتوان نرخ بهره موردنظر قانون مصوب سال ۱۳۶۲ در راستای بانکداری غیرربوی را اعمال کرد. بانکهای مجاز نیز بدیهی است که برای بقا با استفاده از دورزدنهای معمول قوانین برای عقب نیفتادن از غیرمجازها نرخ سرمایه و تسهیلات را بالا میبرند.نرخ بهره واقعی در کشورفرمولهای جالب بانکی در ایران با نادیده گرفتن نرخ تورم، گاهی نرخ دریافت تسهیلات را در تمام عقود تا ۳۲ درصد بالا میبرد. احتساب دیرکرد، کارمزد و عنوان جالب «رسوب حداقل ۱۰درصد از وام دریافتی در حساب» که این آخری به معنی گرو نگه داشتن ۱۰ درصد از تسهیلات پرداختی است، از جمله روشهای بانکداران برای دور زدن قوانین ضدرباست. بازپرداخت بیش از دو برابر وام دریافتی در کشور ما در حالی است که در کشور ژاپن نرخ سود تسهیلات بسیاری از اوقات صفر درصد است. در همسایگی ما در کشور عمان این نرخ زیر دو درصد است، نرخ سود تسهیلات همچنین در کشورهای اسکاندیناوی نیز در بازه ای ۵/۱ تا ۲ درصد قرار داشت. اما نکته مهم برآورد نرخ واقعی سود است. براساس محاسبات بانک جهانی از نرخ سود واقعی که بر اساس نرخ تورم و ریسک سرمایه گذاری و برگشتپذیری و پارامترهای اینچنینی محاسبه میشود نرخ واقعی سود در ایران منفی ۱۳ درصد است. پاکستان با منفی ۵.۵ و ونزوئلا با منفی ۳.۷ در رتبههای بعدی قرار میگیرند. این بدین معناست که در محاسبات «تئوریک» و خارج از ارض واقع باید نرخ سود در ایران منفی ۱۳ درصد باشد نه مثبت ۳۲ درصد یا کمتر.

**بانکها جاروبرقی بزرگ پولی

عملکرد کاپیتالیستی بسیاری از بانکهای ایرانی تنها محدود به نرخ بهره نیست. ربیعی، وزیر تعاون اعلام کرد: ۹۰ درصد تسهیلات تنها به ۱۰ درصد مردم پرداخت میشود.

بر اساس پژوهش انجام گرفته توسط مرکز پژوهشهای مجلس شورای اسلامیاز سال ۱۳۸۵ تا سال ۱۳۹۱ سهم تهران از مجموع تسهیلات بانکی عددی بین ۵۲ تا ۵۶ درصد بوده است.

اصفهان و خوزستان (به سبب وجود شرکتهای نفتی) به همراه مشهد در جایگاه بعدی قرار دارند. یک کارگر و کارمند در زابل یا کهگیلویه و بویراحمد نیز درآمد ناچیز خود را در حساب بانکی اش پس انداز میکند ، اما او سهمیاز تسهیلات بانکی نخواهد برد، بلکه سیستم جارو برقی مانند بانک این منابع را به نفع قشری ۱۰ درصدی از جمعیت آن هم تنها در ۴ شهر کشور میمکد.

متاسفانه به دلیل معذوریتهای مرسوم مطبوعاتی امکان پرداختن به بسیاری از علل و چرایی وضعیت موجود سیستم بانکی نیست، اما بعید به نظر میرسد که بدون پرداختن ریشه ای به مسائل بتوان امید داشت که لایحه اخیر وزارت اقتصاد نیز بتواند کاری از پیش ببرد.

**طبق اعلام آخرین سنجش انجام شده از سوی بانک جهانی در اواخر دولت پیشین ایران در میان ۱۳۸ کشور جهان پنجمین کشور از لحاظ بالا بودن نرخ سود تسهیلات بود

** ربیعی وزیر تعاون اعلام کرد که ۹۰ درصد تسهیلات تنها به ۱۰ درصد مردم پرداخت میشود

*** بر اساس پژوهش انجام گرفته توسط مرکز پژوهشهای مجلس شورای اسلامیاز سال ۱۳۸۵ تا سال ۱۳۹۱ سهم تهران از مجموع تسهیلات بانکی عددی بین ۵۲ تا ۵۶ درصد بوده است.

انتهای پیام