«بانک نداری!»؛ جیره بندی وامی و نقدینگی

مهرداد سپه وند (کارشناس مالی و بانکی) در سرمقاله روزنامه دنیای اقتصاد نوشت:

برای آنان که بانکداری را نمی شناسند و به آن تنها به چشم واسطه گری ساده می نگرند، درک جایگاه بانک در اقتصاد دشوار است. واقعیت آن است که خدمات محوری بانک آنچنان که بسیاری به خطا می پندارند، واسطه گری نیست، بلکه بانک اساسا معامله گر ریسک است؛ به همین دلیل هم بانک را ماشین ریسک لقب داده اند.

دشواری درک اهمیت ریسک از آنجا ناشی می شود که اساسا ریسک هرچند در هر خدمتی که بانک ارائه می کند حضور موثر و تعیین کننده دارد، این حضور در لحظه معامله قابل مشاهده نیست. تنها در طول زمان است که ریسک تاثیر خود را آشکار می کند و معادلاتی را که بدون توجه به آن منعقد شده اند برهم می زند. آن دستگاه عریض و طویلی که در داخل بانک ها برای ارزیابی و مدیریت ریسک تعبیه می شود، کارش این است که مانع غفلت از ریسک و تحمیل هزینه ای ناشی از آن بر سود و زیان بانک ها شود. اگر در بانک ها خلق ارزشی صورت می گیرد که شایسته پاداش است، به واسطه همین مدیریت ریسک است و چنانچه در یک نظام بانکی دیده می شود که بانک ها در گرداب زیاندهی گرفتار آمده اند، نباید تردید کرد که در مدیریت ریسک تدبیر و نظارت لازم به کار گرفته نشده است.

این مقدمه را به این دلیل آوردم تا در خوشحالی از اظهارات اخیر وزیر محترم اقتصاد مبنی بر خارج شدن بانک های دولتی از زیان دهی تا بدانجا پیش نرویم که یکباره فراموش کنیم اساسا این همه زیان هنگفت، از کجا آمده و برای خشکاندن ریشه مشکل چه اقداماتی صورت گرفته است؛ امری که متاسفانه در اظهارات ایشان اشاره ای به آن نشد. آن زمانی که مدیران محترم بانک های ما برای یک داماد پرریسک مراسم عروسی برپا می کنند و با اعطای تسهیلات هنگفت، گاه حتی تا ۴۰برابر مقدار مجازی که براساس اصول مدیریت ریسک قابل ارائه به یک شخص است، بانک را به عقد وی درمی آورند و مقامات ناظری که باید مانع چنین وصلت نامیمونی شوند تنها نظاره گرند، باید انتظار وجود بانک های زیان ده را داشته باشیم.

وقتی فشارهای سیاسی از طرف آنهاست که چند صباحی بر کرسی قدرت تکیه زده اند و محاسبات حرفه ای و بلندمدت مبنای تصمیم گیری درباره منابع بانک ها نیست، نمی توان انتظار حل مشکل زیان دهی بانک ها را داشت. چنانچه وزیر محترم می خواهد نظام بانکی را از گردابی که در آن گرفتار آمده است نجات دهد، در ادامه اقدام بسیار ارزشمند و پسندیده ای که در جهت شفافیت بانک های دولتی انجام داده اند (اقدامی که واقعا شایسته تقدیر است) باید جدیت خود را در خشکاندن سرچشمه رودهایی که در نهایت چنان دریای توفانی را تغذیه می کنند، نشان دهد. بانکی که بی اعتنا به الزامات مدیریت ریسک، سرمایه اش کمتر از حداقل های نظارتی و حتی منفی است، دیگر بانک نیست و بانکداری که مقاماتش وجود و شکل گیری چنین بانک هایی را اجازه دهند، به واقع «بانک نداری» است و نه بانکداری.

دولت محترم چنانچه به دنبال ایجاد تحرک و توسعه فعالیت های اقتصادی است و برای این منظور مایل است از نظام بانکی و امکانات آن مایه بگذارد، باید بپذیرد که شرط اولیه برای کمک بانک ها به توسعه، وجود و حیات بانک های سالم است و برای این منظور باید حداقل های مطرح شده در الزامات نظارت بر ریسک بانک ها بدون اغماض از طرف همه ذی نفعان رعایت شده و جدی گرفته شود. تنها در ورای آن سطح حداقل الزامات و به شرط رعایت آنهاست که مقامات با اتکا به نقش مالکیتی دولت می توانند از بانک های دولتی بخواهند که پی جویی اهداف غیرتجاری و توسعه ای را در دستور کار خود قرار دهند.

از حق نباید گذشت که طی سال های اخیر با فعال شدن کمیته های ریسک و تاکید مقام ناظر بر رعایت اصول حکمرانی شرکتی در داخل بانک ها، اقدامات ارزشمندی در جهت اصلاح وضعیت اسف بار نظام بانکی صورت گرفته است. اما آنچه از وزیر محترم انتظار می رود این است که به همراه بانک مرکزی برنامه مشخصی با زمان بندی معین برای اصلاح وضعیت سرمایه بانک ها تدوین کند و خود در راس همه به آن متعهد بماند. تنها در این صورت است که سامان یابی و اصلاح وضعیت نظام بانکی در بلندمدت و به طور بنیادی قابل تصور است.

پرویز خوشکلام خسروشاهی*بانکمرکزی ۳۰ آذر ۱۳۹۹ با استناد به مصوبه شورای پول و اعتبار طی بخشنامهای آغاز اجرای سیاست کنترل مقداری ترازنامه بانکها را با هدف رساندن رشد نقدینگی به ۲۰درصد و کنترل تورم و کمک به ایجاد ثبات اقتصادی به بانکها ابلاغ کرد. براساس این بخشنامه، بانکها موظف شدند از ابتدای دی ۱۳۹۹ طرف دارایی ترازنامه خود را بهگونهای مدیریت کنند که در هر فصل، میانگین رشد ماهانه سرجمع بالای خط آن در بانکهای تخصصی از ۵/ ۲درصد و سایر بانکها از ۲درصد فراتر نرود؛ در غیراینصورت نسبت سپرده قانونی متناسب با مازاد رشد نسبت به سقف تعیینشده افزایش مییابد. در مقابل، اگر میانگین ماهانه نرخ رشد ترازنامه از سقف تعیینشده کمتر بود بانک میتواند در فصل بعدی به همان اندازه ترازنامه خود را بیشتر از سقف مقرر افزایش دهد. براساس این بخشنامه، در محاسبه رشد ترازنامه، وجوه نقد و سپردههای بانکها نزد بانکمرکزی و همچنین اوراق بدهی منتشرشده خزانهداری کل کشور که در طرف دارایی ترازنامه قرار دارند مستثنی خواهند بود.

در بخشنامههای بعدی با توجه به ضرورتهای اجرایی برخی موارد اضافه یا اصلاح شد که مهمترین آنها عبارتند از: تسری استثنائات اقلام دارایی از محاسبه نرخ رشد ترازنامه به تسعیر ارز، اوراق مالی اسلامی دولتی و بانکمرکزی، سپرده نزد موسسات اعتباری، تجدید ارزیابی داراییهای ثابت و افزایش سرمایه از محل آورده نقدی سهامداران؛ تفویض اختیار به بخش نظارت بانکمرکزی برای تعدیل حدود مقرر برحسب وضعیت عملکرد و سلامتی بانکها؛ تسری کنترل مقداری به طرف بدهی ترازنامه (سپردهها، خالص بدهی به بانکمرکزی و سایر بانکها و…)؛ تغییر مبنای محاسبه سقف رشد ترازنامه از متوسط رشد ماهانه به مبلغ مجاز ماهانه که متناسب با شاخصهای سلامت بانکی و نقدینگی هدفگذاریشده تعیین میشود و اضافه شدن محدودیت اعطا و ایجاد تسهیلات و تعهدات کلان برای بانکهایی که از حد مجاز تعیینشده تخطی میکنند.

بخشنامههای فوق از تصمیم سیاستگذار پولی مبنی بر اجرای سیاست کنترل مقداری ترازنامه حکایت دارند. در واقع بانکمرکزی به دنبال آن است که با محدود کردن میزان و قدرت تسهیلاتدهی بانکها از شدت خلق پول توسط آنها بکاهد و مانع رشد سریع و بالای نقدینگی شود. اجرای چنین سیاستی نشانه آن است که سیاستگذار پولی پذیرفته است رشد نقدینگی بالاتر از حد، موردنیاز اقتصاد است. اما چرا رشد نقدینگی باید بیشتر از حد نیاز باشد؟ آیا این بانکها هستند که بیش از حد ضرورت خلق پول میکنند و از طریق بانکمرکزی آن را پوشش میدهند؟ آیا تقاضای فزاینده بانکها برای منابع بانکمرکزی، نتیجه سوءاستفاده بانکها از سازوکار خلق پول است یا نتیجه سایر ناترازیها در اقتصاد که خود را به این شکل بازتاب میدهد؟

معیار تشخیص میزان نیاز اقتصاد به نقدینگی چیست؟ کاربرد نقدینگی، استفاده از آن برای انجام معاملات و همچنین پسانداز کردن بخشی از درآمد است. افزایش یا کاهش تقاضا برای معاملات یا پسانداز و در نتیجه نقدینگی، خود را از طریق تغییر در نرخهای بهره نمایان میسازد و سیاستگذار پولی نیز بر همین اساس تغییرات در نیاز به نقدینگی را شناسایی کرده و نسبت به آن واکنش نشان میدهد (بحث موسوم به درونزایی پول). البته در مواقعی هم سیاستگذار پولی بهصورت برونزا وارد عمل میشود و برای رسیدن به اهداف خود در خصوص حجم معاملات یا پساندازها، از طریق کاهش یا افزایش نقدینگی سعی میکند روی نرخهای بهره اثر بگذارد و از این طریق حجم معاملات یا پساندازها را در جهت مطلوب خود افزایش یا کاهش دهد و به عبارت دیگر نیاز به نقدینگی را در جهت مطلوب خود زیاد یا کم کند. در این حالت، سیاستگذار پولی در واقع به دنبال انبساط یا انقباض نقدینگی به قصد تحریک یا تحدید تقاضاست.

اما شرایطی هم قابل تصور است که در آن سیاستگذار پولی و به عبارت صحیحتر دولت، کاری با نیاز به نقدینگی در چارچوبی که بیان شد ندارد، بلکه از نقدینگی، مستقیم یا غیرمستقیم صرفا بهعنوان ابزاری برای ایجاد قدرت خرید بلامحل برای خود استفاده میکند که به مالیات تورمی مشهور است. بهرهبرداری اینچنینی از نقدینگی مگر برای شرایط بسیار خاص و معدود و کوتاه و از سر ناچاری، بسیار مخرب است و آثار اقتصادی، رفاهی و توزیعی بهشدت فاجعهباری دارد.

در این میان، نقش بانکها بهعنوان واسط بین سیاستگذار پولی و اقتصاد، میتواند منفعل یا فعال باشد. در وضعیت انفعالی، آنها براساس تقاضایی که برای نقدینگی در اقتصاد وجود دارد (اعم از دستوری یا طبیعی)، اقدام به خلق پول میکنند و اگر تقاضا نباشد شدت خلق پول از سوی بانکها کاهش خواهد یافت. اما در وضعیت فعال، خیلی از بانکها در صورت ضعف نظارت از سوی نهاد ناظر پولی یا بهطور کلی دولت و حتی بعضا خواست و دستور آنها، با اتکا به منابع بانکمرکزی بدون مدیریت ریسک اقدام به خلق پول میکنند. همچنین ممکن است برخی بانکها که اشتهای ریسک بالایی دارند، در غیاب رگولاتوری موثر، بیمحابا اقدام به خلق پول کنند. روشن است که در وضعیت انفعالی، نمیتوان تقصیری را متوجه بانکها دانست؛ چون اگر تقاضایی نباشد آنها نیز به گسترش نقدینگی خارج از سطح نیاز اقتصاد مبادرت نخواهند کرد. در وضعیت فعال نیز مقصر اصلی رگولاتور بانکی است که نظارت کافی نکرده و بر اشتهای ریسک بانکها لگام نمیزند یا اینکه لگام میزند اما آن را شل میگیرد.

به نظر میرسد رشد مازاد بر نیاز نقدینگی در اقتصاد ایران، هم نتیجه بخش دستوری حالت انفعالی نقشآفرینی بانکها و هم محصول حالت فعال نقشآفرینی بانکهاست؛ اما سهم اولی بسیار پررنگ به نظر میرسد و سهم دومی بهجز در ارتباط با چند بانک معدود، چندان جدی نیست. ضمن آنکه بخش مهمی از آن در امتداد اولی است. مورد اول به ناترازیهای مالی در اقتصاد بهخصوص کسری بودجه پیدا و پنهان نظام حکمرانی و مورد دوم به نظارت پرهزینه (ناکارآ) و کمبازده (غیرموثر) رگولاتوری بانکی برمیگردد. با این وصف، سیاست کنترل مقداری ترازنامه بانکها، سیاست مناسبی است؟ این سیاست در خصوص بخش دستوری نقشآفرینی بانکها در ایجاد مازاد نقدینگی که مصداق مشهور آن تسهیلات تکلیفی است نمیتواند چندان موثر باشد؛ مگر اینکه سرچشمههای آن خشک شود. بخش دیگر نقشآفرینی بانکها در ایجاد مازاد نقدینگی نیز میتواند تا حدودی موثر باشد؛ اما با استمرار بخش دستوری، آن هم نمیتواند تداوم یابد.

کنترل رشد مازاد بر نیاز نقدینگی از طریق کنترل مقداری ترازنامه بانکها، در بهترین حالت شبیه کنترل تب بدن انسان بوده و نقش تببر را ایفا میکند. پزشکان برای اینکه تب بدن انسان از حد قابل تحمل بالاتر نرود و به بیمار و بدن او و همچنین خودشان فرصت بدهند تا بیماری و عفوفت ناشی از آن را درمان کنند از تببر استفاده میکنند. اما اگر قرار باشد در خماری تسکین ناشی از تببر بخوابند، هم عوارض تببر دامن آنها را خواهد گرفت و هم بیماری و عفونت ناشی از آن گسترش یافته و به جایی خواهد رسید که دیگر کاری از دست آنان برنخواهد آمد. کنترل مقداری ترازنامه بانکها هم به نظر میرسد دقیقا با چنین تحلیلی در زمستان سال ۱۳۹۹ آغاز شد تا با توجه به وضعیت ناپایدار اقتصادی و روند فزاینده نفدینگی، مانع صعود نرخ رشد نقدینگی و تورم به سطوح غیرقابل تحمل شود تا سیاستگذار فرصتی بیاید و اقدامات لازم را برای درمان بیماری «رشد فزاینده نقدینگی» به عمل آورد. به عبارت دیگر کنترل مقداری ترازنامه یک اقدام اضطراری و مسکن است تا فرصت درمان برای سیاستگذار ایجاد شود.

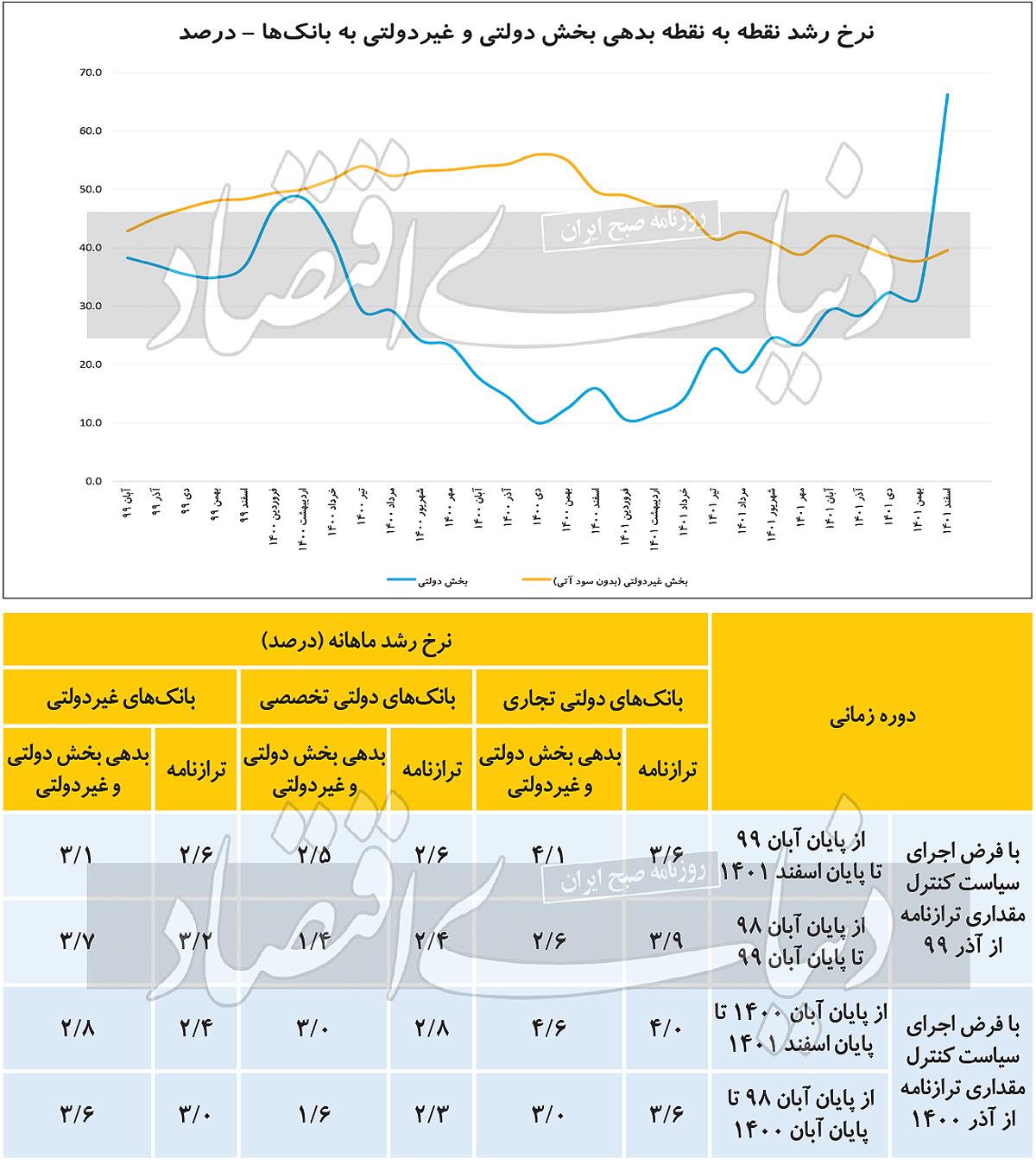

اما اینک که نزدیک دوسال و ۹ماه از ابلاغ و اجراییشدن تدریجی سیاست کنترل مقداری ترازنامه گذشته، شواهدی که نشان دهد سیاستگذار برای درمان بیماری کسری بودجه و سایر ناترازیها اقدامی به عمل آورده در دست نیست و سیاستگذار تنها مشغول تبلیغ آثار تببر و مسکنی بهنام کنترل مقداری ترازنامه است که به کار برده و با آن سبب کاهش نسبی نرخ رشد نقدینگی شده است؛ انگار پایین آوردن نرخ رشد نقدینگی به هر روش، همان درمان است. بررسی نرخ رشد نقدینگی، ترازنامه بانکها و بدهی بخش غیردولتی به بانکها نشان میدهد کنترل رشد ترازنامه و بهطور مشخص بدهی بخش غیردولتی به بانکها توانسته است از سرعت رشد نقدینگی بکاهد.

نرخ رشد اصل بدهی بخش غیردولتی به بانکها که عمدتا شامل تسهیلات اعطایی است و همچنین ترازنامه بانکها در پایان سال ۱۴۰۱ به ترتیب معادل ۱۰ و ۶/ ۶واحددرصد نسبت به پایان سال ۱۴۰۰ کاهش یافته و باعث شده است نرخ رشد نقدینگی نیز نزدیک به ۸واحددرصد کاهش پیدا کند. اما همزمان با این اتفاق، پایه پولی، چه آن را بهصورت برونزا عاملی برای رشد نقدینگی بدانیم و چه درونزا، به رشد بالای خود ادامه داده و در سال ۱۴۰۱ معادل ۴/ ۴۲درصد رشد پیدا کرد. عوامل اصلی مسبب رشد بالای پایه پولی عمدتا بدهی بانکها به بانکمرکزی و تاحدی نیز بدهی دولت به بانکمرکزی بوده است. در سال ۱۴۰۱ بدهی بانکها به بانکمرکزی نسبت به سال ۱۴۰۰ نزدیک ۷/ ۱برابر شد. بدهی دولت به بانکمرکزی نیز در این مدت بالغ بر ۵۲درصد رشد یافت. نکته جالب توجه دیگر آن است که با وجود اینکه عامل اصلی رشد نقدینگی، مستقیم یا غیرمستقیم در نهایت دولت است، اما فشار کنترل ترازنامه بانکها بهمنظور کاهش سرعت رشد نقدینگی، از اواخر سال ۱۴۰۰ بهجای دولت بر بخش غیردولتی وارد شده است.

نرخ رشد نقطه به نقطه بدهی دو بخش دولتی و غیردولتی به بانکها در شکل، بهخوبی این پدیده را نشان میدهد. رشد شدید پایه پولی از محل بدهی بانکها و دولت به بانکمرکزی همزمان با کاهش شدت اعتباردهی بانکها و کاهش نرخ رشد نقدینگی، نشان میدهد که عوامل ساختاری رشدهای بالای نقدینگی همچنان فعال است و فشار سیاست کنترل ترازنامه، در رشد پایه پولی از یکسو و اثر ازدحام یا crowding out در اعطای اعتبار به ضرر تولید و بخش غیردولتی مولد از سوی دیگر تخلیه میشود. به عبارت دیگر کاهش در نرخ رشد نقدینگی نتیجه کاهش دستوری رشد اعتباردهی توسط بانکهاست و عوامل بنیادی شکلدهنده آن همچنان بر سر جای خود بوده و کم و بیش با همان قدرت فعال است و این سیاست صرفا موفق شده است بخشی از آن را از نیرویی بالفعل به نیرویی بالقوه تبدیل کند.

تداوم اجرای سیاست کنترل مقداری ترازنامه بدون حرکت بهسوی خاموش کردن موتورهای تولید نقدینگی مازاد بر نیاز اقتصاد، میتواند رشد پایه پولی و اثر crowding out را به مراحل غیرقابل تحملی رسانده و سبب تشدید رکود و ناترازیهای بانکی شود. بهخصوص که معلوم است اثر ازدحام، روی متقاضی مولد و عادی و پاییندستی تسهیلات آوار میشود، نه متقاضیان بالادستی آن. وقتی فعالیتهای غیراستاندارد اعتباری همچنان ادامه دارد و همزمان سیاست کنترل ترازنامه هم اجرا میشود و سیاستگذار پولی با بالا بردن نرخ سپرده قانونی برای جریمه یا هر هدف دیگر، منابع بانکها را در ترازنامه بانکمرکزی حبس میکند، اولا اعتبارات از وامگیرندگان کارآ و دارای رتبه اعتباری به وامگیرندگان ناکارآ و فاقد رتبه اعتباری سوق مییابد (چون وامگیرندگان نوع دوم عموما بالادستی بانکها هستند و همانها سیستم بانکی را به این وضع کشاندهاند) و فشار تقاضا پشت درهای بانکها بالا میرود و تنگنای اعتباری شکل میگیرد و ثانیا ناترازی بانکها تشدید میشود. اگر سیاست هدایت اعتبار و تلاش دولت برای تشدید آن هم به موارد مذکور اضافه شود ابعاد این مساله بغرنجتر میشود؛ مگر اینکه همزمان با کنترل ترازنامه بانکها، رفع ناترازیها و اصلاح ترازنامه بانکمرکزی و پایبندی به اصول بانکداری متعارف در دستور کار قرار گیرد.

کنترل مقداری ترازنامه، در شرایطی که تسهیلات تکلیفی، هدایت اعتبار و بانکداری ناسالم همچنان پابرجاست وضع را بدتر خواهد کرد. کنترل مقداری ترازنامه مشروط به گام برداشتن در جهت رفع مسائل فوق، برای کوتاهمدت قابل دفاع است. باید توجه کرد که کنترل ترازنامه بانکها، بدون کنترل ترازنامه بانکمرکزی، مشکل را پیچیدهتر خواهدکرد؛ هرچند بتواند برای مدتی آن را پنهان کند. فارغ از آنچه بیان شد سیاست کنترل مقداری ترازنامه در اجرا نیز با چالشهای جدی مواجه است. یکی از این چالشها، تامین هزینه عوارض اجرای حداقل بخشی از این سیاست از محل ترازنامه بانکمرکزی است که نوعی نقض غرض است. طبق بخشنامههای بانکمرکزی که در ابتدا به آن اشاره شد، اگر بانکی حد مجاز تعیینشده از سوی بانکمرکزی برای ترازنامه را نتواند یا نخواهد رعایت کند جریمه شده و نرخ ذخیره قانونیاش بالاتر میرود. بانکهایی که نتوانند این ذخیره اضافی را تامین کنند آن را از منابع بانکمرکزی برداشت میکنند.

به عبارت دیگر بانکها جریمه عدمرعایت سیاست کنترل ترازنامه را از جیب بانکمرکزی تامین و آن را به پایه پولی منتقل میکنند. دلیل عمده رشد بسیار بالای بدهی بانکها به بانکمرکزی و همچنین افزایش قابلتوجه سهم ذخیره قانونی از مصارف پایه پولی نیز همین موضوع است. نکته قابلتوجه دیگر در زمینه اجرای سیاست کنترل مقداری ترازنامه آن است که به نظر میرسد بانکهای غیردولتی در اجرای این سیاست بهتر از بانکهای دولتی عمل کردهاند. در حالی که نرخ رشد ماهانه ترازنامه بانکهای غیردولتی و همچنین بدهی بخش دولتی و غیردولتی به آنها نسبت به قبل از اجرای سیاست کنترل ترازنامه کاهش معناداری یافته، نرخ رشد ماهانه ترازنامه بانکهای دولتی و همچنین بدهی بخشهای دولتی و غیردولتی به آنها نسبت به قبل از اجرای کنترل ترازنامه، افزایش پیدا کرده است (جزئیات، در جدول قابل مشاهده است).

سخن پایانی اینکه اگر سیاستگذار پولی و دولت قصد ندارند یا این امکان برایشان فراهم نیست که از طریق کاهش رشد عرضه پایه پولی، رشد نقدینگی را کنترل کنند و بهجای آن در پی کنترل رشد تقاضای نقدینگی بوده و همزمان علاقهمند به رشد اقتصادی غیرتورمی هستند باید بدانند که چنین هدفی با سرکوب اداری تقاضای نقدینگی برای همیشه عملی نخواهد بود و شوک جدیدی به مجموعه شوکهای اقتصاد ایران خواهد افزود. تلاش برای حل مشکل نرخ بهره حقیقی منفی و مزمن موجود در اقتصاد ایران، شاید بتواند راه گریزی در این زمنیه بگشاید.

دنیای اقتصاد : اظهارات یکی از نمایندگان مجلس درباره عملکرد سلیقهای بانکها در پذیرش ضمانتهای لازم برای پرداخت تسهیلات، با تحقیقات میدانی «دنیایاقتصاد» تایید شد. با این حال به نظر میرسد رفتار بانکها و سختگیریهایشان گرچه تابع مدیریت بانکها و شعب در سطح خرد است، اما بیش از هرچیز از سیاستهای بانک مرکزی و محدود ساختن ترازنامه بانکها تاثیر میپذیرد.

سخنان یکی از نمایندگان مجلس درباره شرایط تسهیلاتدهی بار دیگر علامت سوال بزرگی را در برابر عملکرد بانکها قرار داد. به گفته مسلم صالحی، عضو کمیسیون اقتصادی مجلس، بانکها با فشار وامهای تکلیفی خرد پرداخت میکنند و در ۶ ماه اخیر، نظام بانکی ارائه تسهیلات خرد را قفل کرده است. این مقام مسوول با اشاره به وثیقههای غیرقابل دسترس و ضمانتهای سنگین برای دریافت وام خرد تاکید کرد: «تسهیلات خرد عادی باید به جریان بیفتد؛ زیرا در شرایط نامناسب اقتصادی باید با ارائه وام به مردم به آنها کمک کرد. وامهای خرد حداقل در شرایط فعلی میتواند در رفع مشکلات مردم موثر باشد.» وی در ادامه افزود: «وزیر اقتصاد دستور داده است تا تسهیلات زیر ۱۰۰ میلیون تومان باید با یک ضامن ارائه شود، اما بانکها تا سه ضامن طلب میکنند و توجهی به سخنان و دستورالعملهای بانک مرکزی نداشته و هر بانک سلیقهای عمل میکند.» با استناد به سخنان وی، «دنیایاقتصاد» این موضوع را به صورت میدانی مورد بررسی قرار داد تا اطلاعات تازهتری را در اختیار خوانندگان قرار دهد.

مسیر دشوار سخن تا عمل

گزارش میدانی «دنیایاقتصاد» در روزهای اخیر حاکی از آن است که بانکها، همان طور که مسلم صالحی به آن اشاره کرد، به صورت سلیقهای عمل کرده و در پرداخت تسهیلات خرد زیر ۱۰۰ میلیون تومان تضمین و وثایق مختلفی را طلب میکنند. این موضوع در چند بانک اعم از بانک شهر، اقتصاد نوین، کشاورزی، سینا، سپه و… مورد بررسی قرار گرفت. یافتهها نشان میدهد ارائه تسهیلات خرد با استناد به سخنان صالحی با چند مساله جدی مواجه است. کمبود نقدینگی، اولویت کارمندان دولتی و بانکها نسبت به سایرین، پاسکاری شعب، بیاطلاعی از اخبار و در نهایت عدمنظارت بر عملکرد بانکها از جمله دلایل تعلل بانکها در پرداخت وامهای خرد است که در ادامه این گزارش مورد بررسی قرار خواهد گرفت.

علت اهمال بانکها چیست؟

در ماههای اخیر بانک مرکزی به منظور کنترل رشد نقدینگی و کاهش تورم سیاست کنترل ترازنامه در شبکه بانکی را در دستور کار قرار داده است. به گفته بانک مرکزی این سیاست موثر واقع شده و نرخ رشد نقدینگی در تیرماه را به ۵/ ۲۷درصد رسانده است. اولین اثر مستقیم این کاهش قابلتوجه در رشد نقدینگی افت محسوس قدرت تسهیلات دهی بانکهاست. در واقع هنگامی که یک بانک مجبور باشد ترازنامه خود را در سطح معینی کنترل کند باید از پرداخت تسهیلات به بخشی از مشتریان خود صرف نظر کند. این همان نکته کلیدی است که در عدمپرداخت وام یا پرداخت دشوارتر وام از سوی بانکها باید مورد توجه قرار گیرد. گفتنی است که این موضوع در شعبی که مشتریان بیشتری را به خود اختصاص میدهد، بیشتر به چشم میخورد.

البته باید توجه داشت که در واقعیت مراجعهکنندگان از ترازنامه بانکها و وضعیت اعتباری شعب اطلاعات دقیقی نداشته و نمیتوان صحت این مساله را برای هر شعبه به صورت جداگانه سنجید. در این بین باید به سخنان یکی از مدیران شعب پیرامون این بحث اشاره کرد؛ وی در خصوص کمبود نقدینگی و قفل شدن وامهای خرد گفت: «از دلایل مهم وقوع این رویداد میتوان به سقف اعتباری هر یک از شعب و همچنین مجموع پرداخت تسهیلات تکلیفی، وامهای خرد متعلق به کارمندان بانک و… اشاره کرد.»

البته از ذکر این نکته نیز نباید غافل شد که در صورتی که مراجعهکنندگان با مانده حساب خود اقدام به دریافت تسهیلات خرد کنند، بانک موظف است تا مبلغ مجاز مربوط به این حساب را پرداخت کند. با این حال همچنان سهم پرداخت وامهای خرد کوچک خواهد شد. عامل دیگری که در کاهش سقف اعتباری نقش مهمی را ایفا کرده است، وامهای تکلیفی هستند که مانند اخذ وام با مانده حساب، بانک موظف به پرداخت آن است. از سوی دیگر همانطور که در موارد فوق ذکر شد، رتبهبندی افراد نیز در بررسی این موضوع عامل مهمی به شمار میرود. طبق گزارشهای میدانی، پرداخت وامهای خرد به کارمندان بانکها در اولویت قرار دارد. کارمندان خود بانکها به دلیل نزدیکیهای غیررسمی و حتی رسمی عموما تسهیلاتی را برای خود در نظر میگیرند. این در حالی است که بنا به گزارشهای موجود سایر مردم عموما به دلیل «منفی بودن نرخ حقیقی بهره تسهیلات» از دریافت تسهیلات بانکی محرومند. این موضوع در گزارش اخیر اکو ایران نیز مورد توجه قرار گرفته است.تبلیغبا صندوق درآمد ثابت سپر تا ۲۷.۲% سود کنید!مشاهده

در این گزارش آمده است: «بانک مرکزی به تازگی دستورالعملی را برای تعیین سقف برای این وامها تهیه کرده است. اما با احتساب وام مسکن، تعمیرات مسکن و جعاله مجموع این سقف به بیش از یک میلیارد و ۲۰۰ میلیون تومان میرسد. این در حالی است که بسیاری از مردم از گرفتن یک وام ۵۰ میلیون تومانی هم محرومند. البته بدیهی است که در شرایطی که نرخ بهره حقیقی منفی است، اولویت دریافت وام با گروههایی خواهد بود که روابط قویتری دارند. راهحل چیست؟ آیا این بیعدالتی میان «کارمندان بانکها» و «بقیه مردم» با دستورالعمل حل میشود؟ یا به تغییرات جدی در نرخ بهره و فضای اقتصادکلان نیاز است؟» سخنان فوق در واقعیت روزمره نیز قابل مشاهده است. مساله سومی که گزارش «دنیایاقتصاد» به آن پرداخته است، عدمتوجه به سخنان وزیر اقتصاد و برخورد سلیقهای با متقاضیان است؛ موضوعی که صالحی نیز در سخنان خود به آن اشاره کرد.

اما این موضوع صرفا مربوط به ۶ ماه اخیر نیست و مدت زمان بیشتری است که بانکها اقدامات سلیقهای داشته و هیچ نظارتی بر عملکرد آنها در این زمینه وجود ندارد. گرچه با دستور رئیس کل بانک مرکزی، بلوکه شدن بخشی از تسهیلات بانکی توسط بانکها ممنوع شده است، اما در برخی شعب بانکها همچنان این موضوع دیده میشود. در انتها باید به مساله عدمنظارت بر مدارک و وثایق مطالبه شده از سوی بانکها اشاره کرد. بهرغم صحت سخنان صالحی درباره عدمتطابق شرایط دریافت تسهیلات خرد با آنچه مسوولان اعلام میکنند، همچنان تلاشی برای نظارت بر نظام بانکداری در خصوص اعطای تسهیلات خرد به چشم نمیخورد. بیشک چوب عدمنظارت مسوولان بر عملکرد بانکها و حلوفصل ناهماهنگی شعب با بانک مرکزی را مردم عادی خواهند خورد.

سخن آخر

در حالی که بخشی از مسوولیت عدمپرداخت وام خرد به عملکرد بانکها، به سیاستهای داخلی بانکها و رفتار مدیریت شعب در سطح خرد بازمیگردند، روند کلی کاهش پرداخت تسهیلات ناشی از سیاست ضد تورمی بانک مرکزی است. به این ترتیب در حالی که این گزارش نوک پیکان انتقادات را به سمت عملکرد بانکها نشانه رفته است، اما باید توجه داشت که نمیتوان از نقش غیرقابل چشمپوشی سیاست پولی بانک مرکزی غافل شد. به این ترتیب میتوان شرایط فعلی تسهیلاتدهی را اثر اجتنابناپذیر سیاست ضدتورمی بانک مرکزی دانست و تا زمان تغییر این سیاست روال پرداخت تسهیلات بانکها برهمین منوال باقی خواهد ماند.

انتهای پیام