ادغام، راه نجات بانکها و موسسات مالی نظامی است؟

همزمان با تلاش های بانک مرکزی برای کاهش نرخ سود بانکی، وزارت دفاع هم به دنبال ساماندهی بانک ها و موسسات حوزه نیروهای مسلح است. اقدامی که تاکنون ابعاد و جزییات آن مشخص نشده اما ظاهرا با ادغام بانک ها همراه خواهد بود.

به گزارش فرارو، امیر حاتمی وزیر دفاع و پشتیبانی نیروهای مسلح روز پنج شنبه در سخنانی تاکید کرد “مؤسسات مالی خود را در چارچوب قانون ساماندهی میکنیم.”

او واگذاری این موسسات را تکذیب کرد و گفت: «بانک مرکزی برنامه ای برای ساماندهی تمامی مؤسسات مالی و اعتباری سراسر کشور دارد که در آن، همه جوانب و حق و حقوق سهامداران رعایت می شود.»

وزیر دفاع و پشتیبانی نیروهای مسلح اظهار افزود: «وزارت دفاع نیز در چارچوب همان قوانین، ساماندهی مؤسسات مالی و اعتباری وابسته به نهادهای نظامی را صورت می دهد و معتقدیم این ساماندهی وضعیت را بهتر می کند و جای نگرانی وجود نخواهد داشت.»

این خبر در حالی منتشر شده است که بانک مرکزی با اعلام شرایط تازه نرخ سود بانکی، تمام بانک ها و موسسات را ملزم کرده است که برای سپرده های کوتاه مدت نرخ سود بیش از ۱۵ درصد پرداخت نکنند. اقدام بانک مرکزی تلاطمی در بازار پولی و مالی کشور ایجاد کرده است.

نرخ سود بانکی در سال های اخیر یکی از چالش های اصلی سیستم بانکی کشور بوده است. بانک مرکزی در سال های اخیر تلاش کرد که نرخ را دستوری تعیین نکند، همین مسئله موجب شد که بانک و موسسات برای جذب مشتری بیشتری نرخ سود را افزایش دهند. افزایش نرخ سود توسط موسسه های مالی و برخی بانک ها در شرایطی که پشتوانه ای برای آن وجود نداشت باعث ورشکستگی برخی موسسات شد. موسساتی که این روزها به عنوان موسسات “غیرمجاز” مشهر شده اند.

این وضعیت دامن موسسات پولی و مالی وابسته به نهادهای نظامی را هم گرفته است و برخی از آنها در وضعیت زیانده قرار گرفته اند.

سابقه بانک های نظامی در ایران به بانک سپه می رسد، این بانک در واقع اولین بانک ایران بود که در سال ۱۳۰۴ آغاز به کار کرد. این بانک به سرمایه اولیه بانک ۳٬۸۸۳٬۹۵۰ ریال از محل موجودی صندوق بازنشستگی درجه داران قشون بود.

اما پس از انقلاب نهادهای نظامی با به راه انداختن صندوق های مالی ورود به این حوزه را کلید زدند. صندوق انصار المجاهدین زیر نظر بنیاد تعاون سپاه، که تبدیل به بانک انصار شد. تعاونی مالی و اعتباری ثامن هم متعلق به بنیاد تعاون سپاه پاسداران است. ثامن در ماه های اخیر در گیر بحران شده است.

«صندوق بسیجیان» سال ۷۲ با سرمایه اولیه یک میلیون تومان تأسیس شده بود و قصد داشت تا وام در اختیار بسیجیها قرار دهد. این مؤسسه، زیر نظر بسیج مستضعفان، در سال ۸۹، مجوز تأسیس بانک «مهر اقتصاد» را از بانک مرکزی دریافت کرد.

روزنامه ایران گزارش داده است “مهر اقتصاد نیز در دسته بانکهای زیانده قرار دارد، در سه ماهه اول سال ۹۵، ۳۴.۹ میلیارد تومان سود خالص داشت و نسبت به دوره پیش از آن، ۲۴ درصد زیان داده بود.”

صندوق قرض الحسنه قوامین هم متعلق به نیروی انتظامی بود که پس از گذشت زمانی تبدیل به بانک “قوامین” شد. روزنامه ایران گزارش داده است که “اطلاعات مالی جدیدی از وضعیت فعالیت این بانک در دسترس نیست اما صورت مالی سال ۹۴ نشان میدهد که این بانک با ۵۲ درصد سود منفی، زیانده بوده و در کل، ۴۴.۷ میلیارد تومان سود خالص داشته است.”

موسسه مالی کوثر هم متعلق به وزارت دفاع است این موسسه مالی سوده ده به حساب می آید. بانک حکمت ایرانیان نیز متعلق به ارتش جمهوری اسلتامی است براساس گزارش ها این بانک نیز سودده است و عملکرد قابل قبولی داشته است.

اکنون که وزیر دفاع بحث ساماندهی موسسه ها مالی نظامی را مطرح کرده است گزارش ها و برخی اخبار حاکی از آن است که قرار است تعدادی از این موسسه ها ادغام شوند.

گفته می شود: “مؤسسه ثامن، مؤسسه کوثر و بانک مهر اقتصاد در قالب «بانک کوثر» با سرمایهای بیش از سه هزار میلیارد تومان، ادغام شوند.” عیسی رضایی مدیرعامل موسسه کوثر که از مجموعه های موفق به حساب می اید موافق این ادغام است.

آیا ادغام موسسه های مالی نظامی اقدامی درست و مثبت است؟

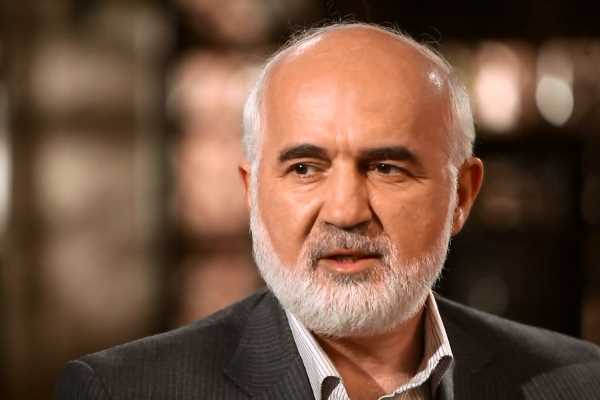

بهاءالدین حسینی هاشمی کارشناس بازار پول سرمایه و مدیرعامل اسبق بانک های صادرات و سرمایه در این باره به فرارو گفت: «ادغام این موسسه ها از سوی وزارت دفاع به عنوان متولی امور نیروهای مسلح می تواند مفید باشد. با این کار این موسسه ها قدرتمند تر می شوند، پراکندگی آنها از بین می رود و رقابت و تقابل هایشان نیز کاهش می یابد.»

به اعتقاد هاشمی “اگر ثامن، مهر اقتصاد و کوثر ادغام شوند می توانند به یک بانک قدرتمند تبدیل شوند. از سوی دیگر ادغام قوامین، انصار و حکمت نیز می تواند مفید باشد.”

او درباره چالش های احتمالی ادغام این موسسه گفت: «ادغام پیش نیازهایی دارد، انسجام، تجانس سهامداری، ماموریت ها و فرهنگ سازمانی مشترک در موسسه های که می خواهد ادغام شود کمک می کند ادغام موفقی صورت گیرد.»

این کارشناس بازار پول و سرمایه افزود: «ادغام کار عاقلانه و مفیدی در بازار فعلی پول و بانک کشور است. لازم است موسسه ها از یکدیگر حمایت کنند، رقابت ها را کم کنند و قیمت تمام شده پول را پایین بیاورند.»

هاشمی در پاسخ به این سوال که اگر ادغام موفقیت امیز نباشد چه شرایطی ایجاد می شود گفت: «یکی از دلایل ادغام تقویت واحدهای زیانده است، دلیل نمی شود وقتی موسسه ای ضعیف است آن را حذف کرد، می توان آن را در مجموعه های قوی ادغام کرد هر چند واحدهای زیان ده طیبعتا وزن و سهم کمتری در مجموعه جدید پیدا کنند.»

او افزود: «اگر یک واحد زیانده در یک یا چند واحد سودده ادغام شود نتیجه موفقی در بر خواهد داشت. اما ادغام واحدهای زیان ده در یکدیگر مضرات زیادی می تواند داشته باشد. ادغام نیازمند ارزیابی دقیق است و باید این موارد در ارزیابی ها بررسی شود.»

هاشمی درباره آمار ارائه شده درباره واحد های زیان ده گفت: «باید در نظر داشت یک موسسه مالی ممکن است در یک سال زیانده باشد و در سال دیگر سودده باشد، ممکن است در مقطعی دچار فقر نقدینگی شود و آسیب ببیند با این حال این دلیل نمی شود آن موسسه را ورشکسته بدانیم. موسسات را باید بر مبنای دارایی ها و بدهی هایشان سنجید. ممکن است یک موسسه در یک سال زیان داده باشد اما دارایی هایش بیشتر از بدهی هایش باشد.»

این کارشناس اقتصادی گفت: «این را هم باید در نظر داشت که در شرایط کنونی کلا بانک ها وضعیت خوبی ندارند، این وضعیتی عمومی است، بانک مطالبات زیادی از بخش خصوصی و دولتی دارند که پرداخت نشده است. فکر ادغام، تجمیع و کم کردن هزینه ها و آزاد کردن دارایی ها می تواند بسیاری از موسسه ها و بانک ها را به سودهی برساند.»

انتهای پیام