تحدید بازار سرمایه در بخش مشتقه

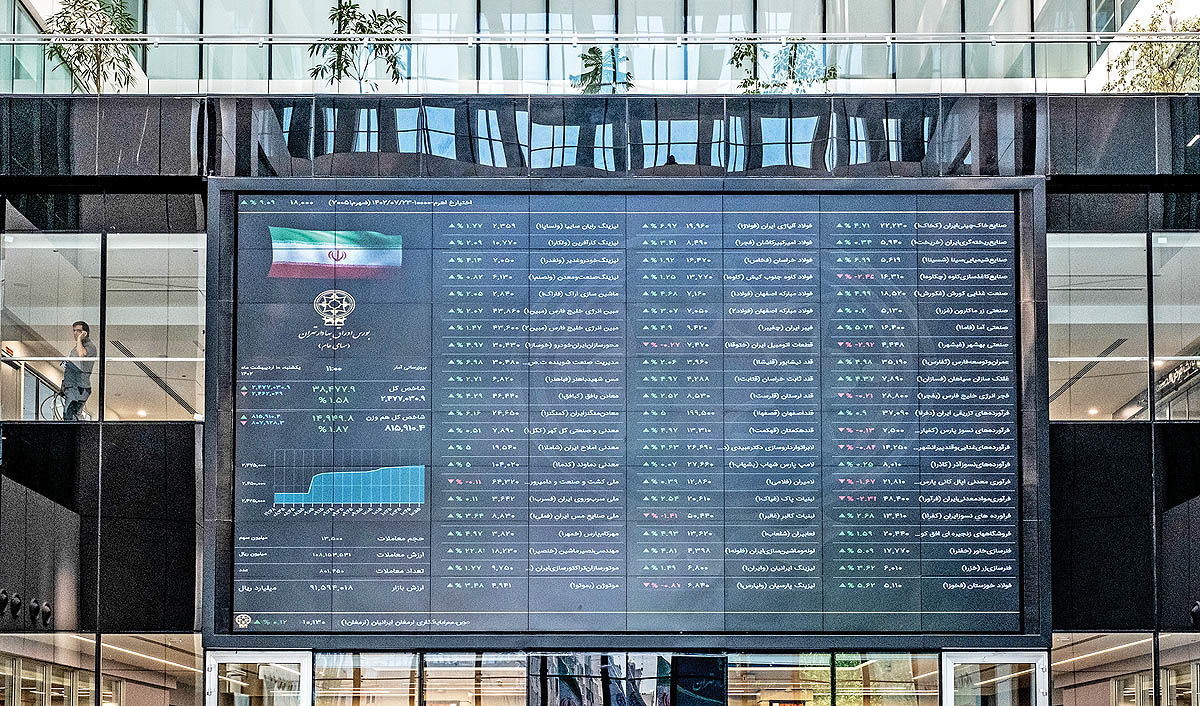

دنیایاقتصاد : بورس تهران طی اطلاعیهای سقف فروش اختیارهای فروش را در کارگزاری محدود کرد. بر اساس این اطلاعیه، امکان اخذ موقعیتهای فروش فزاینده به استثنای موقعیتهای فروش پوشش دادهشده، تا سقف ۱۵درصد حد اعتباری کارگزاری تعیین شده است. محدود کردن نوسانگیری در بازار آپشن یکی از چالشها بوده و استقبال از استراتژیهای پوشش ریسک، نیز یکی از فرصتهایی است که برای این بازار بهوجود خواهد آمد. با این حال، راه مواجهه با موانع در بازار سرمایه، تنها حذف ابزارها و تحدید آن نیست. عکس: صبا طاهریان

عکس: صبا طاهریان

روز سهشنبه شرکت بورس تهران با انتشار اطلاعیهای ضمن اشاره به موقعیتهای فروش پوشش دادهنشده، سقف ارزش معاملات این موقعیتها را نیز محدود کرد. این اطلاعیه که انتقادات شدید فعالان بازار را به همراه داشت، موجب شده است تا نگرانیها در خصوص فعالیت بازار مشتقه و اخذ موقعیتهای فروش افزایش یابد. «دنیایاقتصاد» در این خصوص با محمد دشتی، مدرس و تحلیلگر بازار اختیار معامله به گفتوگو پرداخته است.

ماجرای اطلاعیه جدید چیست؟

این اطلاعیه شرایط جدیدی را برای فروشندگان یا خالیفروشی آپشن ایجاد کرده است. محمد دشتی در این خصوص به «دنیایاقتصاد» گفت: به طور کلی دو نوع فروش در بازار آپشن وجود دارد؛ فروش فزاینده و فروش کاهنده، انواع فروش در این بازار هستند. فروش فزاینده موجب باز شدن موقعیت جدید در قراردادهای آپشن میشود و فروش کاهنده برای بستن موقعیتهای خریدی که در گذشته اخذ شدهاند، مورد استفاده قرار میگیرد. زمانی که موقعیت فروش کاهنده اخذ میشود، یعنی یکموقعیت خرید باز در یک قرارداد وجود دارد و با موقعیت فروش کاهنده، موقعیت باز خرید بسته خواهد شد. موقعیتهای فروش فزاینده شامل دو نوع است. موقعیت فروشی که با طرق مختلف پوشش داده شده است میتواند با موقعیت خرید اختیار یا خرید سهم باشد، ولی به هر حال، این موقعیت به هر طریقی پوشش داده شده باشد.

نوع دوم فروش فزاینده، فروشی است که پوشش داده نشده است که اصطلاحا به این نوع فروش، خالیفروشی میگویند. در بحث تعهدی خریدار قراردادهای آپشن متعهد نیستند. بنابراین بابت این موضوع که متعهد نیستند، نیاز به وجه تضمین و وثیقه نداشتند. برای کارگزاری نیز در این خصوص مشکلی ایجاد نمیشود. طبیعتا اگر تحلیل خریداران درست باشد، میتوانند سود مناسبی را شناسایی کنند و صرفا به اندازه پرمیوم از سود آنها کاسته خواهد شد. اما دارندگان موقعیت فروش فزاینده پوشش دادهنشده، متعهد هستند و در حقیقت، این افراد باید وجه تضمین بگذارند و به تعهد خود عمل کنند که این امر سبب خواهد شد کارگزاری برای اخذ موقعیت فروش پوشش دادهنشده که نیازمند وجه تضمین برای ایفای تعهدات است، ریسک بالایی را متحمل شود. موقعیت فروش فزاینده پوشش دادهنشده که طرف فروش موقعیت فروش باز شده، بهجای تعهد ریالی ناشی از وجه تضمین، از یک دارایی دیگر برای پوشش این وجه تضمین استفاده میکند. در واقع در این حال، سهم را وثیقهای برای فروش خود میکند یا اینکه سرمایهگذاران یک موقعیت فروش فزاینده با خرید یک اختیار معامله، پرمیوم پرداختی برای این خرید بهعنوان وجه تضمین قرار میگیرد. این امر موجب میشود ریسک کارگزار نیز کنترل و کاسته شود.

دشتی، تحلیل دقیقی از متن اطلاعیه ارائه کرد و به «دنیایاقتصاد» گفت: اطلاعیهای که صادر شده به این موضوع اشاره میکند که موقعیتهای فروش باز پوشش داده نشده یا خالیفروشی برای تمام نمادهای اختیار معامله در حقیقیت تعریف کرده است که از کسر موقعیتهای فروش پوشش دادهشده حاصل میشود. منظور از موقعیتهای باز فروش پوشش دادهنشده، موقعیتهای فروش پوشش دادهشده را کسر کرده و موقعیتهای پوشش دادهنشده حاصل میشود. در بند دوم به مجموع ارزش معاملات موقعیتهای فروش پوشش دادهنشده اشاره میکند که هر کارگزاری در هر سررسید نباید از بیش از ۱۵درصد حد اعتباری آن بیشتر باشد. این ۱۵درصد براساس اعتباری است که آن کارگزاری دارد. کارگزاریها متفاوت هستند. اعتبار کارگزاریهای بزرگتر قطعا با کارگزاری کوچکتر متفاوت خواهد بود. کارگزاری بزرگتر اعتبار بالاتری نیز خواهد داشت. اما در نهایت این موضوع را محدود کردند و اعلام شده است امکان فروش فزاینده پوشش دادهنشده تنها ۱۵درصد حد اعتباری خواهد شد.

از نظر مسوولان ریسک کارگزار بسیار بالاست و با این کار میخواهند ریسک کارگزاری را کاهش دهند. در بند سوم اشاره شده است در صورتی که از حد اعتبار بیشتر موقعیت فروش داده شود، طبیعتا این موقعیتها مسدود خواهد شد. برخی از کارگزاریها ریسک را افزایش داده و از این بابت ریسک بالایی را متحمل شدند. این کارگزاریهای پرریسک شناسایی شدهاند و امکان اخذ موقعیت فروش از آنها سلب شده است.

فرصتها و چالشهای اطلاعیه اخیر

انتشار این اطلاعیه فرصتها و چالشهای فراوانی را به همراه خواهد داشت که قطعا چالشهای آن اهمیت زیادی برای بازار دارد. محمد دشتی، فعال بازار آپشن در این خصوص به «دنیایاقتصاد» گفت: در ادامه بهتر است به چالشها و فرصتهای این اطلاعیه اشاره شود؛ چالشهایی که بهمراتب پررنگتر هستند. مهمترین چالش پیرامونی میتواند این باشد که تصمیمات اینچنینی و خلق الساعه بدون کمترین زمان ممکن و بدون کار کارشناسی دقیق و بدون مشورت گرفتن از فعالان حرفهای بازار صورت میگیرد.

بدون در نظر گرفتن مطالعه دقیق که چه روشی در بازارهای آپشن دنیا اتخاذ میشود و مطالعات بسیاری که برای توسعه و گسترش ابزارهای بازار آپشن در دنیا صورت گرفته است، تصمیمات آنی خود را اتخاذ میکنند. همینطور نبود آیندهپژوهی لازم درباره تبعات چنین تصمیماتی که نتیجه آن برهم زدن ثبات در بازار است، اینگونه رفتارها میتواند آرامش فعالان بازار را دستخوش تغییراتی کند.

بیاعتمادیای که نسبت به بازار ایجاد میشود و فراری دادن یکسری از افراد و فعالان بازار و خیلی از شرکتها که تصمیم گرفتند به این بازار ورود کنند سبب شده است تا نگرانیها در خصوص معاملات این بازار افزایش یابد. سوالی که مخاطبان این بازار معمولا میپرسند و همواره در بازار دلهره ایجاد کرده است، این است که بازار آپشن میتواند منحل شود؟ اگر کل بازار مشتقه منحل شود، تکلیف موقعیتهای خرید و فروش فعالان چه خواهد شد؟ قطعا این موضوع در آینده میتواند خسارتبار باشد. انتشار این نوع اطلاعیه در واقع جنگ با این ابزار و بازاری است که بهتازگی رونق گرفته است.

اهرم مالی یکی از ابزارهای بالقوهای است که همه فعالان از آن استفاده میکنند. ابزار کسب سود از همه روندهای بازار یکی دیگر از ویژگیهای این بازار است. وقتی از روند صعودی سخن به میان میآید، روند پرهیجان و کمهیجان صعودی وجود دارد. وقتی از روند نزولی صحبت میشود، روند نزولی کمهیجان و پرهیجان وجود دارد. وقتی روند خنثی وجود داشته باشد، روند خنثی با دامنه نوسان کم و دامنه نوسان زیاد وجود دارد. بازار آپشن برای تمام این ششحالت برنامه دارد. این بازار جعبهابزار قدرتمندی دارد. جنگ با این ابزارها در نهایت میتواند خسارتبار باشد. اتهام دستداشتن بازار مشتقه در روندی از بازار، از جملاتی است که این روزها در بازار رد و بدل میشود. بهصورت سطحی و ساده میگویند برخیها قیمت آپشن را پایین میآورند، سپس اقدام به فروش سهم میکنند یا گفته میشود، برخی با کاورد کال فشار فروش را بر بازار افزایش میدهند یا قیمت سهام را عمدا بالا نمیبرند تا آپشنهایی را که دارند بسوزانند یا گفته میشود، قیمت سهم را از قصد پایین میآورند زیرا در قرارداد آپشن آن موقعیت فروش اتخاذ کردهاند؛ این قبیل جملات سطحی نشاندهنده ضعف دانش و آگاهی در بازار است.

بازار آپشن، بازاری برای پیشبینی آینده است و فعالان این بازار براساس رفتار معاملاتی که انتظار دارند، در بازار اختیار موضع میگیرند. اگر انتظار روند مثبت از نمادی را دارند از خرید کال یا فروش پوت استفاده میکنند. اگر انتظار منفی از روند قیمتی بازار دارند، نقش فروشنده کال یا خریدار پوت را ایفا میکنند. اینکه گفته میشود انتظاری وجود دارد و براساس انتظار دستکاری میکنند، حتی اگر این صحبتها درست باشد، راه برخورد این نیست که این طفل نوپای بازار سرمایه که احتیاج به حمایت و پشتیبانی دارد، اینطور مورد بیمهری و سرکوب قرار گیرد. خیلی از این موارد نشاندهنده مسوولیتگریزی در برابر یکضعف است. ایرادی که در بازار وجود دارد، این است که مسوولیت یک مشکل یا چالش پذیرفته نمیشود و فقدان دانش و توانایی لازم باعث میشود که در نهایت سادهترین راه و حذف بسترهای آن مشکل انتخاب شود.

از بازار آپشن به دو منظور استفاده میشود. اول، افرادی هستند که در این بازار قصد نوسانگیری دارند و از این جهت و از اهرم آن استفاده میکنند. سرمایهگذار نوسانگیر قصد دارد از همه ابزارها استفاده کند؛ چرا باید راه را برای نوسانگیری بست. دومین کارکرد این بازار، استفاده از پوشش ریسک است.

برخی تمایل دارند از این بازار برای پوشش ریسک استفاده کنند. این اطلاعیه برای افرادی که به قصد پوشش ریسک در این بازار فعایلت میکنند، میتواند فرصت مناسبی باشد. این فرصت میتواند استقبال از پوشش ریسک و استفاده از ابزارها و استراتژیهای مربوط به آن را افزایش دهد. راه توسعه ابزارهای پوشش ریسک از تخریب ابزارهای دیگر نمیگذرد و این، راه درستی برای توسعه این بازار نیست. باید کار تبلیغی و فرهنگسازی در این خصوص صورت گیرد و سرمایهگذاری و بودجه برای گسترش زیرساختهای آن به وجود آید؛ چرا که مردم باید ابزار پوشش ریسک را یاد بگیرند.

دشتی با اشاره به فرصتهای به وجود آمده در این اطلاعیه به «دنیایاقتصاد» گفت: این اطلاعیه فضا را برای استفاده از ابزارهای پوشش ریسک فراهم کرده است. بازار آپشن تابع بازار پایه و مشتق بازار پایه است. اگر بازار رشد کند، خرید کال انجام میشود. اگر بازار منفی شود، فروش کال مورد بررسی قرار میگیرد. بازار آپشن پارامترهای تحلیل بسیاری را در خود جای داده است و با نوسانات مثبت و منفی نمیتوان برای این بازار تصمیمگیری کرد.

قیمت بلکشولز و نوسانپذیری ضمنی از ابزارهای قدرتمند این بازار هستند که آینده سهم را پیشبینی میکنند. وقتی قدرت تحلیل بالا در آپشن وجود دارد، نباید نگرانی جدیدی ایجاد شود. یکی دیگر از چالشها این است که وقتی خالیفروشی محدود شود، اقبال به فروش کم میشود و این باعث میشود پرمیومها گرانتر از قیمت منصفانه معامله شوند و نوسانات قیمتی در آپشن کمتر شود. نکتهای که وجود دارد این است که باید سازوکاری به وجود بیاید و این سازوکار باید در جهتی باشد که شخصی که میخواهد موقعیت باز فروش پوشش دادهنشده بگیرد، به تعهداتی که دارد عمل کند. تیشه بر ریشه یک ابزار زدن کاری منطقی نیست. میتوان سازوکار استفاده از یکابزار را تعریف کرد و کسانی که میخواهند این موقعیت را اخذ کنند به تعهدات خود عمل کنند. اگر قرار است برخوردی صورت گیرد، باید پشت صحنه انجام شود و نیازی به رسانهای کردن این ماجرا نیست. برهم زدن ثبات بازار و فراری دادن افراد از آن، موجب شده است تا پولهای بزرگ به بازار وارد نشود.

مهمترین کار فرهنگسازی برای استفاده از این ابزار و آموزش اصولی بازار آپشن است. در نمایشگاه اخیر بازار سرمایه شاهد بودیم که چه تبلیغات هیجانی در خصوص بازارهای آپشن انجام شد. کسانی که هیجانی وارد این بازار شوند، مورد فریب یکسری از افراد قرار میگیرند. کسانی که ناآگاه هستند، میتوانند با اخذ موقعیتهای هیجانی برای این بازار خسارتبار باشند. پس اگر قرار است کاری صورت بگیرد، بهجای این اطلاعیهها و تصمیمات خلقالساعه باید روی آموزش بازار آپشن سرمایهگذاری شود. فرهنگسازی باید در جهت آموزش پوشش ریسک باشد. اما دلیلی برای محدود کردن نوسانگیری در این بازار وجود ندارد.

وقتی اطلاعیهای منتشر میشود، باید مصاحبهای صورت بگیرد و چرایی اینکه یک مسوول یا نهاد ناظر نگران موضوعی است، مورد واکاوی قرار بگیرد. باید بهطور شفاف بیان شود که کدام کارگزاری و کدام گروه از فعالان چه کاری انجام دادند. شفافیت باید در این راستا باشد که حواس مردم به یکسری از موضوعات جمع شود که این بازار با چه ریسکهایی روبهرو هستند و همه این موارد باید در جهت آگاهی و نه محدود کردن صورت بگیرد.

اطلاعیه قبلی هم در جهت محدودیت بازار آپشن بود

دشتی با اشاره به این موضوع که اطلاعیههای قدیمی سازمان نیز در جهت محدودسازی ابزارها بود، به «دنیایاقتصاد» گفت: اطلاعیهای که قبلتر سازمان منتشر کرده بود، دوباره در جهت مقابله با ابزار پوشش ریسک بود. اطلاعیه قبل در خصوص ممنوعیت کاوردکال (خرید همزمان سهم و فروش اختیار خرید آن) برای صندوقهای درآمد ثابت بود.

کاوردکال استراتژی پوشش ریسک است. این موضوع نشان میدهد قبلا نیز گامهایی در جهت محدودسازی برداشته شده است. سازمان در بازه زمانی کوتاه با دو اطلاعیه با پوشش ریسک مقابله کرده و در اطلاعیه دیگر ابزار نوسانگیری را محدود کرده است. در خوشبینانهترین حالت میتوان گفت ناهماهنگی در تصمیمات صورت گرفته است. باید سازوکارهای نظارتی بهجای محدود کردن فعال شود. اما همواره در کشور سادهترین راه یعنی حذف یک بستر و ابزار انتخاب میشود و این موضوع نمیتواند گزینه مناسبی باشد.

با وجود اینکه این اطلاعیه در جهت بهبود سازوکارهای استفاده از استراتژیهاست، یکی دیگر از چالشها نیز نبود زیرساختها در خصوص استفاده از استراتژی است. بسیاری از کارگزاریها نمیتوانند استراژی اسپرد را اجرا کنند. با اجرای دستورالعمل اخیر، احتمالا استقبال از قراردادهای اختیار فروش افزایش مییابد و ارزش معاملات پوتآپشنها بهبود خواهد یافت. با وجود اینکه با اجرای اطلاعیه مورد اشاره ریسک کارگزاریها پوشش داده میشود، احتمال آن وجود دارد که رانت متفاوتی برای برخی از کارگزاریها و مشتریان خاص ایجاد شود

انتهای پیام