نرخهای جدید سود بانکی چه تاثیری بر بانکها میگذارد؟

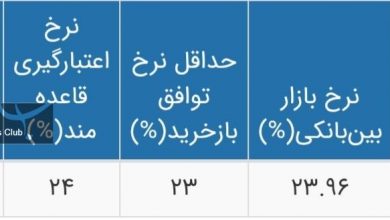

نرخ سود در بازار بین بانکی که تا پیش از بخشنامه بانک مرکزی تا ۲۱ درصد بالا رفته بود، رسما از ۱۲ روز پیش در مدار ممنوعیت بالارفتن قرار گرفته و بنا به گفته مقامات بانک مرکزی هم اکنون این نرخ بین ۱۸ تا ۱۹ درصد در نوسان است.

به گزارش خبرآنلاین، این نرخ سود حتی برای بانکها خصوصی بیشتر هم گزارش شده است؛ در واقع بانک ها برای تامین کمبود منابعشان ۲۱ درصد سود پرداخت کردهاند. بنابراین اگرچه نرخ تورم سال گذشته تک رقمی شد و براساس اعلام بانک مرکزی تورم مرداد ماه ۱۰ درصد اعلام شده، اما هزینه پول همچنان برای بانکها بالا رفت.البته با دستورالعمل تازه بانک مرکزی، این امیدواری بیشتر شده که بانکها نرخ سود بین بانکی را بالا نبرند که تبعات آن هم برای بانکها و هم اقتصاد ایران می تواند سنگین باشد.

گزارش های رسمی بانک مرکزی حاکی است که سال گذشته ۳ هزار هزار میلیارد تومان پول در بازار بین بانکی مبادله شد؛این رقم به میزان ۳ هزار و۹۵ هزار و ۷۱۵ میلیارد تومان گزارش شده است. درواقع این حجم مبادلات بانکی نسبت به سال ۹۴ به میزان ۴۲.۶ درصد رشد داشته است.

بررسی ها نشان می دهد که در این بازار سهم بانکهای دولتی هم رو به افزایش گذاشته بود،این در حالی است که پیش از این بانکهای دولتی حضوری کمرنگ در بازار بین بانکی داشتند، چراکه با اضافه برداشت از بانک مرکزی کمبودهایشان را جبران می کردند.

از سویی نرخ جریمه اضافه برداشت از بانک مرکزی پیش از این ۳۴ درصد بوده که به دلیل بخشیده شدن این جریمه برای بانکهای دولتی و تبدیل شدن به اضافه برداشت در غالب خط اعتباری جدید، لذا بانکهای دولتی به حضور در بازار بین بانکی چندان بالا نبود. اما سال ۱۳۹۵ بانکهای دولتی سهمگیری بیشتری در بازار بین بانکی داشتند و با نرخ متوسط ۱۸ درصد تامین منابع کردند.

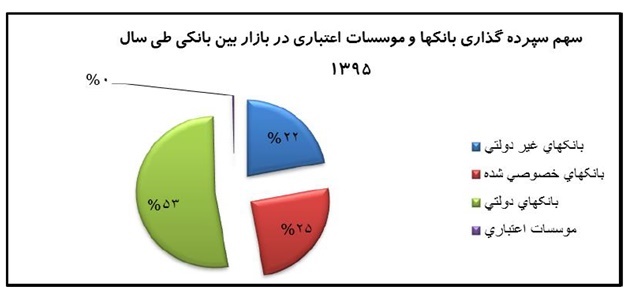

گزارش بانک مرکزی نشان می دهد که در سال گذشته سهم بانکهای دولتی ۲۵ و سهم بانکهای خصوصی از بازار بین بانکی ۷۵ درصد بوده است.

از بازاز تا بازار

بنابه تعریف، بین بانکی یکی از ارکان بازار پول است که در آن بانکها و موسسات اعتباری جهت تامین مالی کوتاه مدت و ایجاد تعادل در وضعیت نقدینگی خود، با یکدیگر وارد معامله می شوند. این بازار حداقل دو کارکرد مهم در نظام های مالی ایفا می کند: اولین و مهمترین کارکرد آن ایفای نقش فعال و مؤثر بانک مرکزی در اجرای سیاست پولی از ریق راهبری نرخ های سود است و دیگری انتقال نقدینگی به شکل مطلوب از مؤسسات مالی دارای مازاد به مؤسسات دارای کسری وجوه است.

کارشناسان معتقدند، در بازار بین بانکی سقف نرخ سود یکشبه توسط نرخ تنزیل بانک مرکزی تعیین می شود. اما چنانچه برای ذخایر مازاد، نرخ سودی پرداخت شود، می توان برای نرخ سود یکشبه نرخ کف نیز ایجاد کرد. بدین صورت که اگر نرخ سود ذخایر مازاد کمتر از نرخ سود مورد هدف بانک مرکزی باشد، هیچ بانکی انگیزه قرض دادن ذخایر اضافی خود در بازار بین بانکی را نخواهد داشت، زیرا میتواند با ریسک حداقل در بانک مرکزی سپرده گذاری کرده و برای ذخایر مازاد خود سود دریافت کند.

در واقع با ایجاد چنین کف و سقفی برای نرخ سود یکشبه بازار بین بانکی، کریدوری ایجاد می شود که به بانک مرکزی امکان محدود کردن نوسان های نرخ سود یکشبه را می دهد. زمانی که اقتصاد در رونق به سر می برد، به دلیل تقاضای زیاد تسهیلات، شرایط تورمی بر اقتصاد حاکم است، در نتیجه بانک مرکزی می تواند از طریق افزایش سود پرداختی به ذخایر اضافی و کاهش انگیزه بانکها در اعطای تسهیلات از محل ذخایر اضافی خود، نرخ سود کوتاه مدت بازار را افزایش داده و از فشار تورمی بکاهد.

بانک مرکزی فعال مایشا

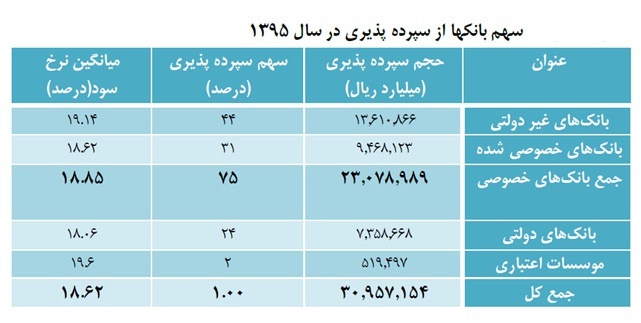

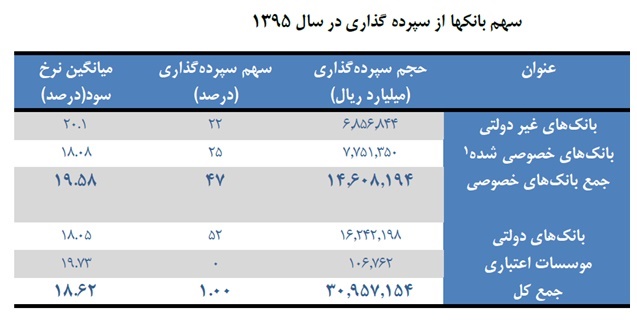

موضوع دیگر اما حضور فعال بانک مرکزی در این بازار است. گزارش ها نشان می دهد که بانک مرکزی سال گذشته ۱۷ هزار و ۹۲۰ میلیارد تومان سپردهپذیری داشته است. بر اساس اعلام بانک مرکزی نرخ سود بانکهای خصوصی در سال ۱۳۹۵ در بازار بین بانکی ۱۹.۵۸ درصد و نرخ سود بانکهای دولتی ۱۸.۰۵ درصد بوده است.

با تصمیم اخیر بانک مرکزی یک پنجره زمانی تا ۱۱ شهریور، تعیین شده است که بعد از تاریخ مذکور، نرخ سپرده یک سال بانکی نمیتواند بالای ۱۵ درصد باشد. همزمان نرخ جریمه اضافه برداشت را هم کاهش یافته و به نرخ ۱۸ درصد رسیده که به گفته کارشناسان بانکی این نرخ به تنهایی وسوسه برانگیز است.حالا سوال این است که آیا بانک مرکزی در راستای اجرای این سیاست موفق خواهد شد؟

به گفته کارشناسان این برنامه بانک مرکزی به لحاظ منطق کمابیش شبیه به برنامه کاهش غیر دستوری نرخ سود در سال ۹۴ است. با این تفاوت که بار قبل مداخله بانک مرکزی در بازار بین بانکی بود و این بار رسما از طریق اضافه برداشت انجام می شود.

نرخ سود بالا در بازار بین بانکی دو اثر سو دارد؛نخست موجب رقابت بین بانکها و بزرگ شدن دارایی منجمد در ترازنامه آنها شده و از سویی پایه پولی را بالا می برد.

انتهای پیام